Оптимизация кредитной задолженности в Омске

Что означает оптимизация кредитной задолженности? Говоря простыми словами, это объединение всех долгов в один, фиксация суммы и уменьшение ежемесячного платежа до минимального размера. Не случайно этот процесс называется оптимизацией кредитной задолженности. Он направлен на то, чтобы с наибольшей эффективностью рассчитаться по всем имеющимся долгам без штрафов и переплат: сколько заплатите — на столько и уменьшите свой долг.

Вы будете отдавать ранее взятые кредиты в рассрочку, но не столько, сколько хотят кредиторы, а столько, сколько прописано в законе — ваш платеж не будет превышать 50% от официального дохода.

Для того, чтобы добиться такого результата, мы расторгаем все кредитные договоры, ведем досудебное урегулирование с банками, в судебном порядке отменяем все незаконно начисленные проценты, штрафы и пени, а также сопровождаем вас на этапе исполнительного производства.

Как мы работаем

Вы оставляете заявку по номеру телефона 8 (900) 526 27 80, через мессенджеры или заполняете форму на сайте

Мы связываемся с Вами, уточняем детали по Вашему вопросу и проводим полный анализ по ситуации

Исходя из полученных данных, проводим оценку по стоимости “под ключ”. При необходимости предлагаем рассрочку

После согласования стоимости и условий заключаем с Вами договор, где четко закрепляем результат сотрудничества

Какова стоимость услуги?

При первой встрече необходимо честно рассказать юристу о Ваших кредитах и долгах: о причинах появления, о Ваших платежах по кредитам и Ваших доходах.

С помощью этой информации специалист составит план реструктуризации долгов.

Юрист будет представлять Ваши интересы на судебном процессе.

Если по каким-либо причинам Вы не можете или не хотите присутствовать лично в зале суда, то юрист сможет сделать это без Вашего участия.

После успешного судебного процесса банк предложит Вам договор о реструктуризации долга.

Юрист внимательно изучит его и подготовит расчет по каждому предложению.

После погружения в Вашу ситуацию, юрист тщательно изучает возможности оптимизации и готовит необходимый пакет документов.

После этого юрист начнет взаимодействие с банком.

со скидкой 5 000 руб.

до 18 лет?

Если супруга нет – пропустите вопрос

за последние 3 года у супруга?

дата рождени

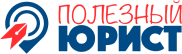

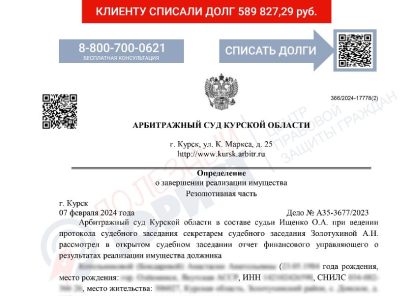

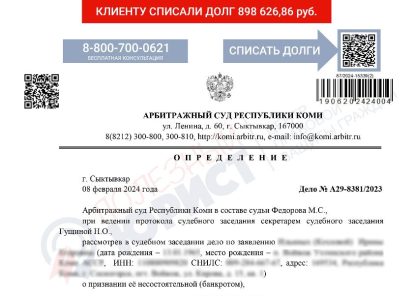

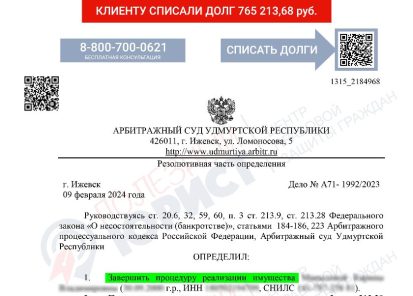

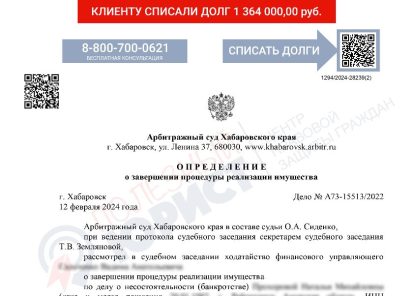

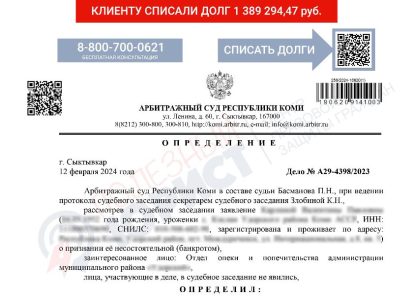

Судебные решения

Оптимизация кредитной задолжености

У многих клиентов, которые к нам обращаются, имеется не один, а сразу несколько кредитов: в среднем по 5−6, а иногда и все 40. Естественно, если допустить хотя бы по одной просрочке — нарастают огромные штрафы и пени. Когда денег на все кредиты не хватает, многие заемщики совершают ошибку минимального платежа, которая приводит к еще большему росту долга. Хоть ситуация и кажется безвыходной, ее решение существует.

Что вы получите в результате оптимизации? В результате нашей работы ваши отношения с банками прекратятся. По решению суда у вас будет возможность погасить оставшийся долг единоразово, либо отдавать его комфортными платежами в зависимости от своей финансовой возможности, но не более половины официального дохода.

В большинстве случаев нам удается уменьшить размер взыскания вплоть до 5% от заработной платы. Конечный результат зависит от размера дохода и суммы долга, а также от определенных факторов: наличие иждивенцев, необходимости покупать дорогостоящие лекарства, оплачивать коммунальные платежи. В случае отказа ФССП в уменьшении размера ежемесячного взыскания проводится дополнительное урегулирование в судебном порядке.

Обратившись к нам, вы также оградите себя и своих близких от давления со стороны кредиторов и коллекторов — всё взаимодействие с ними мы берем на себя!

Разовые услуги по кредитной задолженности

апелляции

Наша команда

Евгений Матушкин

Учредитель компании

Евгений Матушкин

Учредитель компании

Александр Морданов

Директор компании

Александр Морданов

Директор компании

Александр Поляков

Исполнительный директор

Александр Поляков

Исполнительный директор

Олеся Решетова

Специалист коммуникационного отдела

Олеся Решетова

Специалист коммуникационного отдела

Павел Братухин

Руководитель отдела по работе с клиентами

Павел Братухин

Руководитель отдела по работе с клиентами

Дмитрий Рылов

Руководитель отдела по работе с клиентами

Дмитрий Рылов

Руководитель отдела по работе с клиентами

Алина Горева

Руководитель отдела по работе с клиентами

Алина Горева

Руководитель отдела по работе с клиентами

Екатерина Зыкина

Руководитель отдела по работе с клиентами

Екатерина Зыкина

Руководитель отдела по работе с клиентами

Отзывы о нас

на консультацию юриста

В Арбитражных судах обращают внимание на трудоустройство гражданина. Если вы не имеете официального дохода, пенсии или не получаете доход в качестве самозанятого, то после обращения и оплаты наших услуг, мы рекомендуем встать на учет в ЦЗН (можно с получением статуса безработного, можно без статуса для поиска работы) или открыть Самозанятость и официально получать доход.

Это поможет сократить длительность процедуры, в противном случае вероятность, что будет введена дополнительная стадия - увеличится. Но это вовсе не значит, что вам не спишут долги. Просто это займет чуть больше времени.

В процессе банкротства арбитражный управляющий определяет, сможете ли вы оплатить все свои долги за 5 лет в рассрочку с сохранением прожиточного минимума на себя и детей при их наличии.

В учет берется официальный доход, а также пенсия должника при наличии.

Поэтому, чтобы исключить назначение плана реструктуризации, рекомендуем снизить доход, в идеале до прожиточного минимума на вас и ваших несовершеннолетних детей. Отметим, что данные по вашему доходу мы берем из диагностики, и если он указан ошибочно - напишите вашему персональному менеджеру или закажите звонок специалиста.

Одна из причин неосвобождения от долгов - это предоставление кредитору заведомо ложных сведений при получении кредита. Например, справки с завышением размера заработной платы. По таким кредитам вас могут не освободить от долгов, НО остальные долги будут списаны.

При процедуре банкротства фин. управляющий проверяет ВСЕ сделки с имуществом супруга или супруги, которые были совершены за последние 3 года. Проверяется только то имущество, которое было приобретено в браке.

Если такие сделки есть - должно быть подтверждение того, что 50% вырученных денег пошло на погашение долгов кредиторам или сохранилось у вас для внесения в конкурсную массу.

В противном случае - есть вероятность, что сделки будут оспорены.

Если у Вас имеется ипотека, это жилье можно будет сохранить при банкротстве. Однако, должны быть выполнены следующие критерии:

- жилье является единственным

- у вас отсутствуют просрочки по договору ипотеки

- в процедуре банкротства платежи за ипотеку вместо вас, будет вносить третье платежеспособное лицо.

Таким образом ипотеку вы сохраните, а остальная задолженность будет списана.

Списать долги можно как закрывая, так и не закрывая статус ИП. Но мы рекомендуем закрыть ИП - это сократит и упростит продолжительность процедуры. Более того, после списания долгов, вы вновь сможете законно вести предпринимательскую деятельность.

При процедуре банкротства вы сможете сохранить лишь единственное жилье. Все иное имущество (автомобиль, земельный участок и т.д.) будет реализовано в пользу кредиторов, и долги при этом спишут, после реализации. Если Вы состоите в браке то 50% получит ваш супруг или супруга. Если имущество будет реализовано вами самостоятельно, то деньги нужно сохранить для внесения в конкурсную массу (для распределения кредиторам), и если вы в состоите в браке - достаточно 50%.

При процедуре банкротства фин. управляющий проверяет все сделки с имуществом, которые были совершены за последние 3 года.

После продажи имущества денежные средства необходимо направить на погашение задолженности и исправно оплачивать кредиты в течение года.

Если этого не сделать, сделки могут быть оспорены. Если вы не хотите, чтобы она была оспорена, нужно внести вырученные деньги в конкурсную массу (если состоите в браке - 50%).

Почему оптимизация доступна каждому?

Необходимо отметить, что с момента заключения договора, вы полностью прекращаете платежи по кредитам и оплачиваете только наши услуги. Для всех клиентов мы предоставляем комфортную рассрочку. Тарифы начинаются от 5 000 руб./месяц и зависят от суммы долга на день обращения.

В чем отличие оптимизации от банкротства?

В данной процедуре, как вы поняли, долг не списывается. Он уменьшается и фиксируется. Поэтому ее выбирают те, кому процедура банкротства не подходит. Например, граждане, у которых много имущества. Ведь при банкротстве вам не удастся его сохранить, просто «переписав» на родственников. Все сделки за последние 3 года будут проверяться финансовым управляющим.

В чем преимущество оптимизации?

- в случае оптимизации кредитной задолженности вы не рискуете расстаться со своим имуществом;

- сделки не проверяются и не аннулируются;

- отсутствуют расходы на госпошлины;

- по решению суда супруг не отвечает по вашим обязательствам.

Что необходимо для получения услуги оптимизации?

Для заключения договора вы можете обратиться в любой ближайший к вам офис или сделать это онлайн, не выходя из дома! С момента поступления первого платежа мы приступаем к решению вашей проблемы. Повторимся, в этот период не нужно совершать платежи по кредитам, при этом вас не будут беспокоить службы взыскания и коллекторы. Для вашего удобства мы ведем всю работу дистанционно. В дальнейшем вам необходимо лишь уведомлять нас о полученной судебной корреспонденции, т. к. все письма будут приходить лично вам. Делать это можно путем отправки копий на нашу электронную почту. Все наши обязательства по достижению заявленного результата и ваши гарантии прописаны в договоре. Будем рады вам помочь!